Digital Bank & Insurance Online julio

Se realizó Digital Bank & Insurance Online julio, un espacio dedicado a hablar sobre ciberseguridad, cómo las empresas pueden mejorar los canales digitales y cómo mejorar los procesos con los clientes tanto internos como externos, entre otros más.

De acuerdo con Patricio Silva, director general de Digital Bank Latam: ‘Este año ya partimos en el formato híbrido y también partimos con eventos presenciales. Queremos agradecerles su participación en el evento realizado en Colombia el mes pasado e invitarlos a que nos acompañen en el evento que realizaremos próximamente en Quito’.

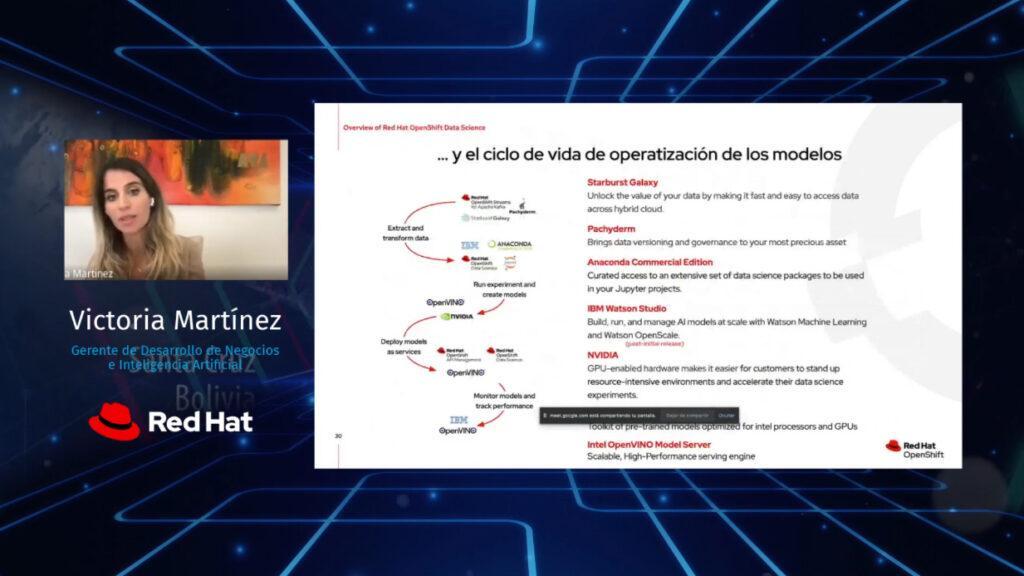

Victoria Martínez, gerente de Desarrollo de Negocios e Inteligencia Artificial, de Red Hat, quien explicó cómo desde su empresa están ayudando a que la banca pueda llevar los modelos a producción y acelerar los casos de usos durante su presentación Cómo poder acelerar la innovación.

‘La inteligencia artificial ha cambiado la forma de desarrollo, hoy, hay herramientas para desarrollar mucho más rápido en donde podemos sacar un código de una manera que antes no era esperable. Hay herramientas de IA que me permiten decir cómo quiero una aplicación, con qué características y de esa manera, salir con ese código de la aplicación. El desafío está en entender bien cuáles son los casos de usos, qué tecnologías voy a implementar y cómo podemos empezar a amalgamar esta práctica a mi práctica de desarrollo de software y cómo tiene que cambiar. Se está gestando una nueva manera de desarrollo’, comentó Victoria Martínez, gerente de desarrollo de negocios e inteligencia artificial, Red Hat.

Martínez también compartió cuáles son las 5 causas por las que fallan los proyectos de Inteligencia Artificial como que no se tienen bien identificados los casos de uso, los proyectos carecen de acceso a datos relevantes y los científicos de datos no trabajan junto con los equipos de negocios.

El evento continuó con la presentación de Twilio sobre la prevención de fraude y customer engagment, balance entre seguridad y ficción a cargo de Clara Hernández, Account Security Solutions quien habló de las tendencias y cómo el 48% de los canales hoy día representan más de la mitad de las operaciones que se hacen en el sistema. Las oficinas solo realizan 4% de las operaciones.

‘La gran pregunta que nos surge es cómo crear ese balance entre seguridad y fricción. La entidad financiera siempre va a querer procesos seguros que garanticen que sus usuarios son verdaderos, que las cuentas se están usando de la forma esperada por el usuario que dice ser el dueño de la cuenta, pero al mismo tiempo el usuario que está realizando un proceso con esa entidad financiera quiere un proceso que no le represente fricción, que no tenga que hacer varias verificaciones en lugares distintos, en aplicaciones distintas, si no que realmente sea un proceso en el cual el usuario sienta que su entidad lo conoce’, señaló Hernández durante su presentación.

Rodrigo Díaz, Head of Growth, ONEMARKETER partner oficial de WhatsApp, analizó la evolución de las comunicaciones y la penetración que han tenido los teléfonos móviles en la vida cotidiana de los usuarios y cómo las empresas han tenido que adecuarse para entregar diferentes funcionalidades a través de estos dispositivos.

De acuerdo con Díaz, las empresas han tenido que adoptar diferentes maneras de comunicarse con los clientes ya sea para consulta, post venta, marketing, pero a su vez, hay compañías que siguen utilizando tecnologías que son muy antiguas como el correo electrónico, los mensajes de texto. Pero en 2021 el comercio conversacional cambió por completo.

Explicó: ‘El comercio conversacional es una evolución del comercio electrónico en el que las marcas se comunican directamente con los clientes a través de aplicaciones de texto o voz en tiempo real, donde toma especial relevancia aplicaciones como WhatsApp para poder generar transacciones comerciales con los clientes’.

Digital Bank & Insurance Online julio, finalizó la jornada con la presentación de Lorena Bravo, Head of Innovation & Digital Transformation Cybersecurity Leader in Latin America, de Oracle Cloud, quien habló acerca de las perspectivas de amenazas en Fintech, tendencias de ciberseguridad en la banca digital, que es lo que está pasando en el mercado, los riesgos, las amenazas, el dinero que se pierde con un ataque y cuáles son las estrategias y prevenciones de ciberseguridad.

Concluyó Bravo: ‘Lo más importante en este crecimiento en ataques de ciberseguridad que representa un aumento del 400% en América Latina, lo que representa exponencialmente un riesgo alto. El costo en el mundo representa 6 trillones anuales, el 81% de las organizaciones mexicanas en el sector financiero sufrieron al menos 4 ciberataques, la suplantación de identidad creció en un 292%, de manera tal que, no solo es rasomware para temas de secuestro, también es muy importante en esta industria, la suplantación de identidad’.