La irrupción del ecosistema digital en la vida de personas, organizaciones, y la economía en general en medio de la crisis sanitaria generada por la pandemia ha significado la oportunidad de dinamizar muchos sectores, entre ellos el sistema financiero, observándose nuevos modelos de negocios disruptivos –como las fintech-, que implican tanto oportunidades para crear nuevos mercados y expandir los existentes, en la perspectiva de mejorar la experiencia del cliente y satisfacer las necesidades del público, fue una de las principales conclusiones del 5to. Congreso de Innovación Financiera en la Era Digital.

Daniel Arias, Sales Director LATAM en Veritran dijo: ‘Una manera de acelerar los ciclos de innovación ha sido la apertura de los sistemas bancarios a los desarrolladores, donde los bancos pueden seleccionar y elegir componentes y APIs basados en sus prioridades comerciales individuales y ritmo preferido de modernización, incluso rentarlas a empresas de nueva creación y capitalizar el know how de tantos años de experiencia’.

Las nuevas tecnologías han permitido, por ejemplo, que, en países de bajo nivel de bancarización y mayor penetración relativa de la telefonía móvil, se incremente la inclusión financiera. El alcance de los servicios financiero, así como de los servicios y medios de pago ofrecidos a través de nuevas tecnologías y nuevos operadores ha dependido en gran medida, del marco institucional y el alcance de posibilidades de monetizar a los clientes.

Agrega Daniel: ‘En el caso del Perú, el 52% de la población urbana estaría bancarizada para fines del 2021 (alrededor de 18.2 millones de personas de 18 a 70 años), siendo los cajeros ATM, la banca móvil y la banca web los canales más utilizados. En este escenario es imprescindible continuar con el desarrollo de los canales digitales, siendo imperativo atender las necesidades de los usuarios en lo que respecta a la seguridad en las transacciones virtuales’.

Por su parte, Mariano Diaz, director Head of Banking & Infrastructure de TransferGo, destacó la evolución y desarrollo de los denominados NeoBank y las perspectivas promisorias que se vaticinan para estas entidades. Comenta: ‘Los neobank definidos como definen como entidades puramente digitales que aprovechan la tecnología para ofrecer productos financieros más modernos y adaptados a las nuevas generaciones, están en carrera en muchos países y con cada vez mayores servicios y ofertas. Tecnologías front-end, como el móvil y wearables, están evolucionando a un ritmo vertiginoso, en medio de innovaciones sin precedentes e interrupción. En este escenario, el desacoplamiento de capacidades de back-end desde el front-end puede ayudar a las fintech a acelerar la innovación en tecnologías orientadas al cliente’.

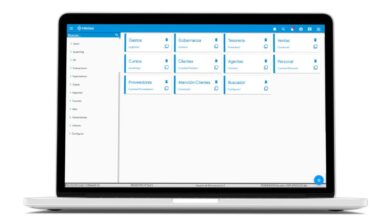

Diego San Esteban, director de Desarrollo de Negocios en N5 Now efectuó una severa crítica a las metodologías de trabajo de aquellas entidades del sistema financiero que no han evolucionado tecnológicamente y corren el riesgo de sufrir graves consecuencias, perdiendo rentabilidad e incluso, desaparecer. Afirmó: ‘Muchas organizaciones del sector financiero siguen trabajando por silos en los que no hay una visión total del cliente y donde cada silo trabaja de forma independiente de las demás áreas del banco’.

Diego agregó que es importante que las instituciones financieras tengan esta visión 360, real, es decir, poner el foco en analizar los datos y productos del cliente, su historial, incluso un monitoreo exhaustivo de sus conversaciones sistematizadas a través de todos los canales, para saber qué ofrecerle exactamente, de acuerdo a lo que realmente necesita.

Además, se debe trabajar en la Sistemática comercial, recomendó Diego, que significa organizar a todos los ejecutivos de la entidad financiera para que trabajen teniendo en cuenta toda la información de sus clientes en una sola plataforma que sea transaccional.

En opinión de Vanessa Quercia, subgerente de Política Comercial Individuos en Banco Provincia de Buenos Aires, de Argentina: las entidades financieras deben enfocarse en reemplazar los canales tradicionales, lo que permitirá un servicio cómodo, accesible y de mayor valor para los clientes. Explicó: ‘La experiencia del cliente no debe ser una frontera inalcanzable, considerando que, según los usuarios, algunas razones para confiar en una institución financiera son el trato recibido, la manera de comunicarse, y la calidad del asesoramiento recibido’.

Es importante recordar que toda la estrategia de diseño para los procesos y aplicaciones bancarias debe centrarse en la experiencia y basarse en una profunda comprensión del uso del cliente y patrones de comportamiento. Se trata de aprovechar el conocimiento que se tiene del usuario para continuamente renovar servicios en el front-end sin tener que interrumpir el back-end.

Lariza Galindo, líder de Proyectos de Innovación Digital en el Sector Financiero de IFC – Banco Mundial destacó el uso de las APIs para el desarrollo tecnológico del sector: ‘Las APIs son habilitadores para colaborar con las organizaciones de la industria financiera a lanzar nuevos productos y servicios. La ventaja de la economía de las APIs, desde la perspectiva de la innovación, es que permite apalancar los canales, datos, mercados, y procesos de las instituciones’.

Estar al tanto de transformación digital e innovación requiere, en cualquier organización, lo siguiente: selección de la tecnología a implementar, la implementación de la tecnología, la adaptación, el aprovechamiento masivo, la sostenibilidad de su funcionalidad y el reemplazo de una mucho más moderna.

Entre las principales compañías que hicieron posible el evento se pueden mencionar a Equifax Perú, Veritran, IntiCo, Cobis, Sinapsis, TransferGo, Experian, Auriga – The banking e-volution, Opinno, Caja Cusco, y Falabella Financiero.